Куда вложить деньги в 2022 году

Какие инвестиционные инструменты выбрать в условиях неопределенности? С какими ошибками и трудностями может столкнуться начинающий инвестор? Поможем выбрать подходящую стратегию.

Финансовый консультант

6 минут

16.05.22

Получить доход с помощью них можно несколькими способами: перепродав приобретенные акции по более высокой цене, получая дивиденды или купонные выплаты по облигациям.

Рассмотрим плюсы и минусы этого инвестиционного инструмента.

Рассмотрим плюсы и минусы этого инвестиционного инструмента.

Инвестиции в ценные бумаги

Московская и Санкт-Петербургская биржи возобновили торги, поэтому покупка ценных бумаг стала вновь доступна.

Плюсы

- На бирже продается валюта, которую можно выгодно продать в случае ее роста. Также доступны акции иностранных компаний. При удачной сделке можно не только выручить деньги с их продажи, но и получать дивиденды, пока бумаги находятся в вашем портфеле;

- Сейчас множество российских акций подешевело в разы, а это может стать возможностью получить в будущем прибыль. Но не стоит рассчитывать на быстрое обогащение. Приготовьтесь к волатильности, ведь бумаги могут дорасти до прежних значений только через долгое время или еще больше потерять в стоимости;

Минусы

- Ценные бумаги — самый рискованный инструмент, который при высокой долгосрочной доходности не гарантирует прибыли, а наоборот — опасен убытками. Любая компания может обанкротиться, а акции упасть;

- Существует риск, что иностранные брокеры перестанут работать с россиянами, а значит счета могут заморозить на неопределённый срок;

Паевые инвестиционные фонды

ПИФы соединяют финансы, которые предоставили им пайщики, и формируют из них портфель. В нем могут находиться разные активы: недвижимость, ценные бумаги и другие инструменты. Они растут в цене, управляющая компания распоряжается имуществом и получает доход. Таким образом, через время вы погашаете свой пай по более высокой цене и зарабатываете на разнице стоимости.

Плюсы

- Если вы не хотите самостоятельно управлять финансами и каждый день мониторить изменения на рынке, этот инструмент вам подойдет. Все решения, связанные с активами, будет принимать управляющая компания, а в ней состоят эксперты в вопросах инвестирования;

- В ПИФах предусмотрены различные инструменты, а это значит, что их портфель диверсифицирован. Поэтому, если один из активов упадет в стоимости, разницу может покрыть другой актив, который на данный момент вырос в цене;

Минусы

- При покупке пая размер будущего дохода не фиксируется. Так же, как и в случае с акциями, вы можете приумножить накопления или наоборот лишиться их;

- Даже если фонды не приносят выручку, необходимо оплачивать услуги управляющей компании. При удачных инвестиционных решениях плата вычитается из прибыли фонда;

Облигации федерального займа

ОФЗ — это средства, которые государство занимает у инвесторов. После возобновления торгов на бирже их доходность вернулась к своему прежнему значению. Это позволяет начинающим инвесторам рассматривать федеральный займ в качестве первого инструмента для вложения денег.

Плюсы

- ОФЗ считается одним из самых надежных инструментов, особенно это важно для начинающих инвесторов. Лишь в одном случае государство может прекратить выплачивать доход и номинал по ОФЗ — при дефолте;

- У государственных облигаций есть отличительное свойство — высокая ликвидность. Их можно легко продать, а также купить. Это доступный инструмент, ведь номинальная стоимость одной ОФЗ — около 1000 рублей;

Минусы

- Если ключевая ставка повысится, то цена на облигации снизится и инвестор может потерять ожидаемую выручку. В такой ситуации следует удерживать ОФЗ до погашения, чтобы вернуть доходность, зафиксированную в момент приобретения;

- Есть риск, что государство не сможет расплатиться по долгам, и тогда инвестор потеряет вложенные в ОФЗ финансы. Но на данный момент среди рублевых эмитентов кредитный риск по ОФЗ ниже всего;

Драгоценные металлы

Еще один способ сохранить и приумножить финансы — покупка драгоценных металлов. Самым большим спросом у инвесторов пользуется золото. Если думаете, куда инвестировать деньги в 2022 году, рассмотрите преимущества и недостатки данного инструмента.

Плюсы

- При долгосрочном хранении активов вы сможете не только сохранить вложенные средства, но и преумножить их;

- Раньше покупка драгоценных металлов облагалась НДС, но это правило отменили и инвестиции в золото стали привлекательнее. Также, если вы владеете металлом больше трех лет, то избавляетесь от необходимости уплачивать НДФЛ c размера прибыли от продажи золота;

Минусы

- Если при долгом сроке владения золото может принести доход, то при краткосрочных инвестициях велик риск потерять часть стоимости металла;

- Необходимо обеспечить место для хранения золота. Вы можете оставить его в банке, но за ячейку придется платить;

Акции биржевого фонда (ETF)

Инструмент подойдет тем, кто не готов рисковать и самостоятельно формировать портфель из различных бумаг. Покупая ETF, вы приобретаете акции инвестиционного фонда, которые по стоимости равны средней цене всех собранных в нем активов.

Плюсы

- В биржевые фонды можно инвестировать без специальных знаний — достаточно открыть брокерский счет или ИИС. Доступность инструмента делает его одним из самых часто используемых у новичков, ведь не требует профессиональной квалификации;

- Начать инвестировать в ETF можно даже с небольшой суммой денег. В составе фондов акции стоят меньше, чем если бы вы покупали их отдельно. Так вы сможете не только получить бумаги ниже их рыночной цены, но и приобрести готовый диверсифицированный портфель;

Минусы

- Как и в случае с обычными акциями, покупка ETF не гарантирует их прибыльности. Снижение стоимости активов фонда неизбежно приведет к финансовым потерям инвесторов, которые приобрели ETF;

- Если в составе ETF бумаги одного сектора, то и диверсификация фонда будет ниже. Поэтому важно предварительно оценивать перспективы отрасли и воздержаться от покупки, если не готовы на риск потери прибыли;

Банковские вклады

Влады по праву считаются одним из самых надежных способов вложить деньги. А сейчас, когда ЦБ поднял ставку, они возросли и в прибыльности. Особенно краткосрочные, поэтому если вы выбираете инструмент для инвестирования на небольшой период, присмотритесь к банковскому вкладу.

Плюсы

- Вместо того, чтобы лежать без дела, деньги приносят доход — проценты. Благодаря им финансы защищены от инфляции и не теряют в ценности;

- Вклады известны своей надежностью, ведь застрахованы государством. Это значит, что если банк лишиться лицензии, средства будут возвращены вкладчикам;

Минусы

- На данный момент вклады с самыми выгодными условиями рассчитаны на 3 месяца. С увеличением срока падает процентная ставка, поэтому этот инструмент не подходит для инвесторов, желающих надолго вложить деньги с высокой выручкой;

- Важно помнить, что по условиям большинства вкладов вы не сможете беспрепятственно снять деньги, не потеряв проценты. Поэтому не стоит инвестировать все накопления сразу и пренебрегать подушкой безопасности;

Частые ошибки начинающих инвесторов

Выходя на рынок, легко запутаться и сделать неверный шаг. Чтобы этого избежать, изучите и не повторяйте наиболее популярные ошибки начинающих инвесторов.

1

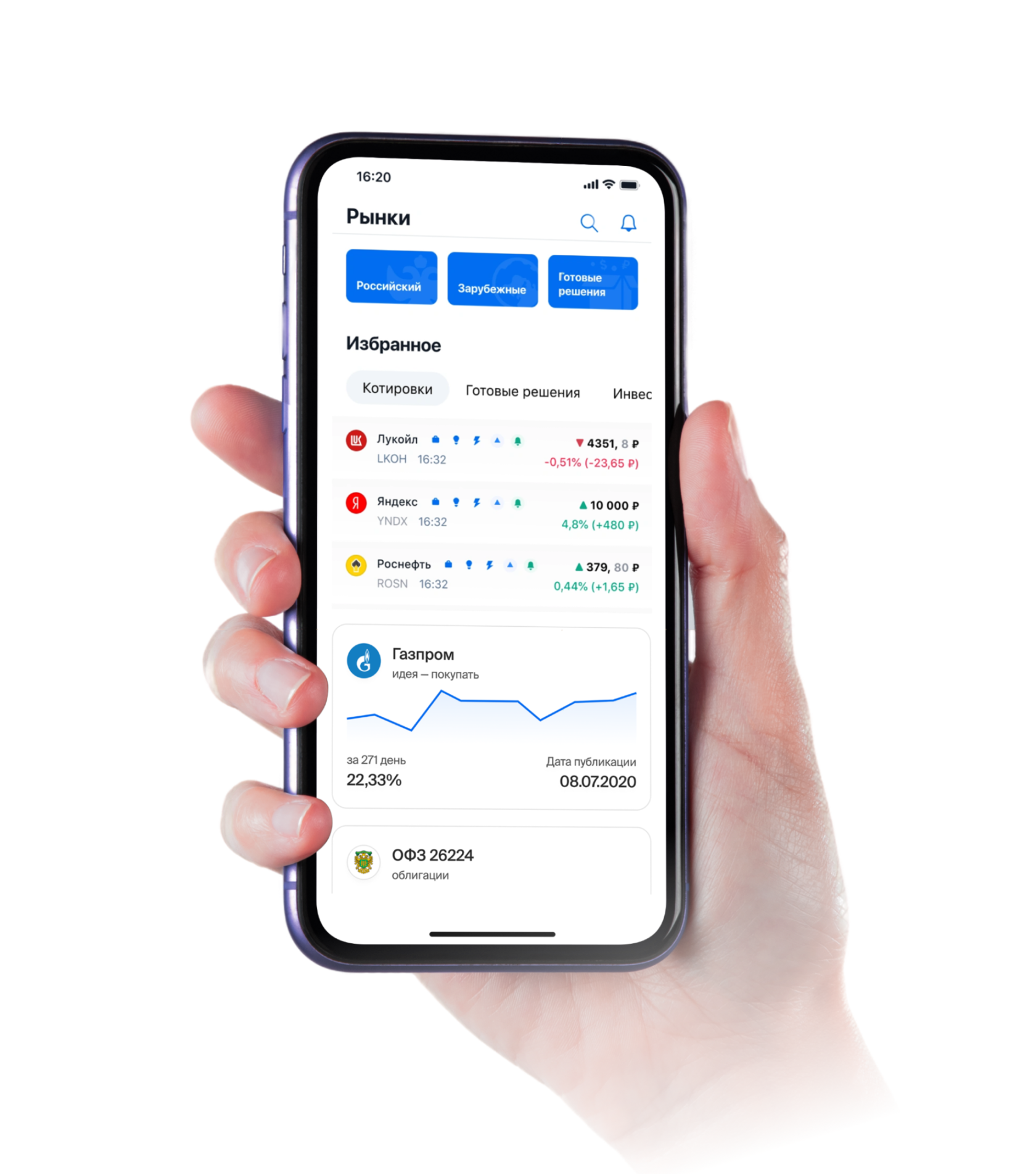

Незнание принципов инвестирования. Перед тем, как вы совершите свою первую сделку, необходимо изучить все тонкости выбранного инструмента. Сделать это можно в приложении БКС Мир инвестиций: в нем собраны обучающие материалы.

2

Инвестирование всех накоплений. Не стоит разом вкладывать все имеющиеся деньги, ведь если они срочно понадобятся, придется снять их, не дожидаясь выгодной стоимости или процентов по вложениям.

3

Слабая диверсификация портфеля. Хранить все средства в одном активе — рискованное решение. Обезопасьте себя и разделите накопления по разным инструментам, чтобы в случае падения одного компенсировать потери ростом другого.

Как вам статья?